이번 글의 주제는 '높은 수익률 + 높은 수수료율 대 낮은 수익률 vs 낮은 수수료율'의 밸런스 게임이다. 수익률 혹은 수수료율의 0.1%의 차이가 얼마나 큰 차이를 만들어낼까. 뭐 이런 게 궁금한가 싶겠다만, 계산해 보기 전까지 아무것도 확신할 수 없다는 주의다.

수익률과 수수료율의 밸런스 게임을 시작하며

늘 궁금했다. 연금 저축 펀드와 IRP 계좌에서 ETF 투자를 통해 노후를 대비하는 사람으로서 높은 수익률과 낮은 수수료율 중에 어떤 걸 고르는 게 현명할지 말이다. '당연히 수익률이 우위 아니야?'라고 생각하기엔 장기 투자하는 연금을 상황에서 수수료율도 무시할 수 없었다. 그리고 높은 수익률에 낮은 보수율을 겸비한 유니콘 같은 ETF가 있다고 한들, 내가 언제 얼마에 투자하느냐에 따라 투자하는 시간이 고통스러울 수도, 행복할 수도 있다.

어차피 내가 투자한 ETF의 미래 수익률을 맞추는 건 일개 인간인 내가 할 수 있는 영역이 아니다. 그러니 내가 할 수 있는 건 쌀 때 사는 것, 그리고 기왕 같은 지수를 추종하는 ETF라면 총보수율이 낮은 상품을 골라 적립식으로 투자하는 것뿐이다. 그게 제일 마음이 편한 연금 투자라고 생각한다.

그래도 여전히 궁금하다. 정찰병 IRP 계좌에서 정찰병으로 사놨던 두 개의 종목 수익률이 눈에 띈 이후 더 그렇다. 그래서 직접 계산해 보기로 했다.

수수료를 계산하는 방법

이 밸런스 게임을 하려면 우선 ETF의 보수율을 계산하는 방법부터 알아야 한다. 사실 운용사는 ETF 투자자에게 '얼마의 수수료를 내세요'라고 요구하지 않는다. ETF의 보수는 직접 낼 일이 없이 가격에 이미 반영이 되어있다.

내 계좌에서 빠져나가는 돈은 아니더라도 투자를 하면서 드는 비용은 알고 있어야 한다. ETF 상품마다 투자 설명서를 보면 총 보수와, 투자 기간 별 총비용 예시가 기재되어 있다. 물론 여기서 나오는 총 보수 비용은 기타 비용과 매매 및 중개 수수료가 빠진 버전이다. 실부담 비용률을 확인하는 방법은 이 글의 주제에서 벗어나므로 다음에 다뤄보도록 하겠다.

투자설명서에 나온 대로 1천만 원을 투자, 연간 수익률은 5%, 비용은 일정하며 이익금은 모두 재투자한다고 가정했을 때의 수익금과 보수로 지불하는 비용을 그래프로 그리면 이렇게 나온다.

수익률과 마찬가지로 비용 또한 복리로 불어난다. 추가 투자금 없이 1천만 원을 20년 동안 투자했을 때 얻을 수 있는 수익은 대략 2,653만 원에 지불하는 비용 누계는 약 228만 원, 비용을 제한 최종적인 수익금은 약 2,425만 원이 된다. 만약에 같은 5%의 수익률에, 연간 보수율만 0.1% p 늘어난 0.79%의 종목이라면, 20년이 지나 최종적으로 지불하는 비용은 약 261만 원(+33만 원), 최종 수익금은 2,392만 원(-33만 원)이 된다. (투자 기간을 20년이라고 하는 이유는 연금이고, 내가 30대이기 때문)

이렇게 수익률은 물론 연간 내야 하는 총보수도 최종적으로 받는 수익금에 지대한 영향을 미친다. 따라서 총수수료율이 동일하다면 기왕이면 기대 수익률이 조금이라도 높은 것, 같은 지수를 추종하는 ETF라면 총보수율이 낮은 것을 선택해야 모든 비용을 제한 후의 최종 수익금이 커질 확률이 높다. 이건 뭐 굳이 계산해보지 않더라도 알 수 있을 거다.

수익률과 보수율의 밸런스 게임:

+ 0.1%의 수익률 vs -0.1%의 보수율

여기서 나는 +0.1% 수익률 대 -0.1%의 보수율처럼 미세해 보이는 차이가 어떤 결과를 가져오는지가 궁금해졌다. 미세한 차이지만 어느 쪽이 조금이라도 더 많은 투자 수익금을 안겨줄까. 난 미세한 차이도 소중한 월급 쟁이니까, 계산을 해봤다.

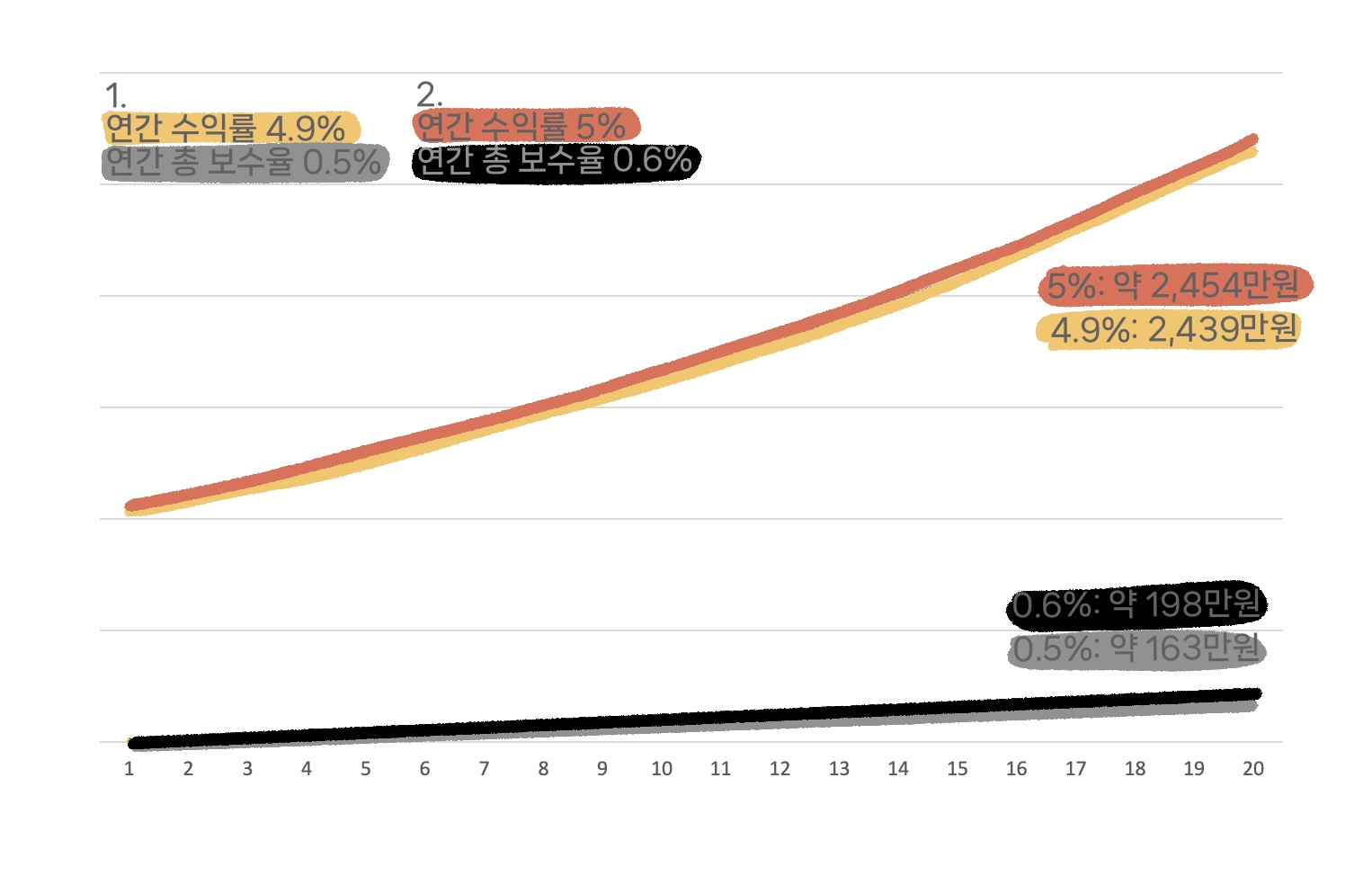

가정: 1천만 원을 20년 동안 투자 (추가 투자금 없음)

- 1. 연간 수익률 4.9%, 연간 총 보수율 0.5%

- 2. 연간 수익률 5.0%, 연간 총 보수율 0.6%

미세한 차이지만 +0.1의 수익률의 힘이 -0.1%의 보수율보다 조금 더 큰 힘을 발휘하나 보다. 20년 뒤에 얻는 최종 수익금은 2번이 15만 원 정도 더 많은 수준이다. 물론 우상향 하는 그래프를 만들려고 연간 수익률을 보수율에 비해서 높게 책정했고 수익률과 보수율 모두 복리로 움직이니 당연히 숫자가 더 큰 수익률 쪽의 복리가 더 힘이 큰 것이겠지만. 20년 뒤에 15만 원이라는 돈의 가치가 얼마가 되어있을지 알 수 없지만 조금이라도 큰 게 낫다는 것에는 변함이 없을 거다.

결론은 +0.1%의 수익률

이 밸런스 게임을 통해 도긴개긴이지만 +0.1%의 수익률이 조금이라도 낫다는 결론을 낼 수 있었다. 하지만 여러 가정으로 변수를 통제하고 수식으로만 계산한 것이기 때문에 실제 투자와는 완전 다른 결과를 가져올 수 있다는 것을 알고 있어야 한다. 이번 계산에서는 ETF의 시가 총액이나 거래량 등 투자에 앞서 고려해야 하는 다른 요소들은 차치하고 기대 수익률과 보수율만 따졌다.

잊지 말아야 할 건 미래의 수익률은 미지의 영역이라는 것이다. 그러니 지금 내가 할 수 있는 건 같은 지수를 추종하는 ETF 혹은 투자하는 기업이 대동소이한 ETF라면 되도록이면 총수수료율이 낮은 ETF를 선택하는 일이다. 물론 여기서 수수료율만 봐서는 안 되고, 시가 총액이나 거래량도 확인을 해야 한다. 시가 총액이 낮으면 ETF는 상장 폐지가 될 수 있고, 거래량이 낮으면 매수, 매도가 어렵다. 실제 투자는 훨씬 더 고려해야 할 게 많지만 향후의 투자 의사 결정에 이 계산이 도움이 되길 바란다.